¿Empieza a ver la bolsa española la luz al final del túnel? El proceso de vacunación no coge todavía velocidad de crucero y la ola de contagios mantiene en jaque a los gobiernos de toda Europa, pero, como dice el refrán, la noche es más oscura justo antes del amanecer. O al menos así lo piensan unos inversores que han llevado al Ibex 35 a subir casi un 6% esta semana, la mejor desde que comenzó el año. Para extender la racha, los analistas consultados por EL BOLETÍN coinciden en señalar al sector de la energía, uno de los llamados a liderar la recuperación gracias al impulso de las renovables: Acciona, Siemens Gamesa o Repsol destacan así en las recomendaciones de los expertos, que abogan por mantener la cautela en Aena o Merlin, valores muy afectados todavía por la pandemia.

El analista independiente José Ramón Sánchez Galán destaca en sus apuestas a Siemens Gamesa. La compañía ha conseguido el megacontrato de Iberdrola para utilizar 200 megaturbinas en el mar de Escocia, “lo cual le supone unos ingresos de 5.600 millones de euros que apoyan además, la posible entrada de Mirabaud en el sector de las renovables en España”. Además, “las compañías de energías renovables parecen estar en expansión y el mercado ya está centrando su foco de atención en el mismo”. Desde un análisis técnico, señala que “se observa una posibilidad de rebote al alza tras un movimiento bajista iniciado el pasado 8 de enero”.

“Las posibilidades se acrecentarían si el valor se mantuviese por encima de los 33,79 euros, superando esa directriz bajista terciaria. ¿Es posible?”, se pregunta Sánchez Galán. “Por el momento, está ya por encima de sus tres medias, pero los osciladores de tendencia todavía no dan señales claras. Es mejor aprovechar una entrada prudente, ya que las posibilidades optimistas superan a las pesimistas”.

Sin salir del sector, Sandra Fernández, analista de renta variable de atl Capital, prefiere apostar por Acciona, compañía que tiene previsto doblar el ritmo de sus instalaciones hasta 1.000MW/año, repartidos al 50% entre fotovoltaica y eólica, para llegar a los 15GW. “Si algo tenemos claro, es que la demanda de la electricidad del futuro se va a tener que cubrir con energías renovables y Acciona es una de las compañías españolas mejor está bien posicionada para cubrir esta demanda”, explica.

Fernández incluye también en sus recomendaciones a Repsol. “En la revisión de su Plan Estratégico 2021-2025, la petrolera confirmaba que su principal objetivo es el de liderar la transición de su negocio hacia energías limpias, intentado conseguir en el futuro cero emisiones”, recuerda. En línea con este objetivo, la empresa anunció esta semana su intención de sacar a bolsa a mediados de año su negocio de renovables, a priori se estima una valoración de 4.000 millones de euros. “Consideramos la noticia positiva para Repsol, el plan inicial sería sacar a bolsa un máximo del 49% de la filial y con los ingresos obtenidos seguir invirtiendo en el proceso de descarbonización”, señala la experta.

Fuera del sector de la energía, la analista de atl Capital fija su mirada en Cellnex, después de que haya anunciado que ha llegado a un acuerdo de exclusividad con Altice France y Starlight Hodco para la adquisición del 100% de Hivory, compañía francesa que cuenta con una cartera de unos 10.500 emplazamientos de telecomunicaciones. “Creemos que es una noticia positiva para el valor, a pesar de que tendrán que llevar a cabo una ampliación de capital para poder asumir el coste de la operación”. Asimismo, “desde un punto de vista estratégico, tiene sentido ya que reforzará su presencia en Francia, mercado clave para la compañía donde ya cuenta con 13.705 emplazamientos”, concluye Fernández.

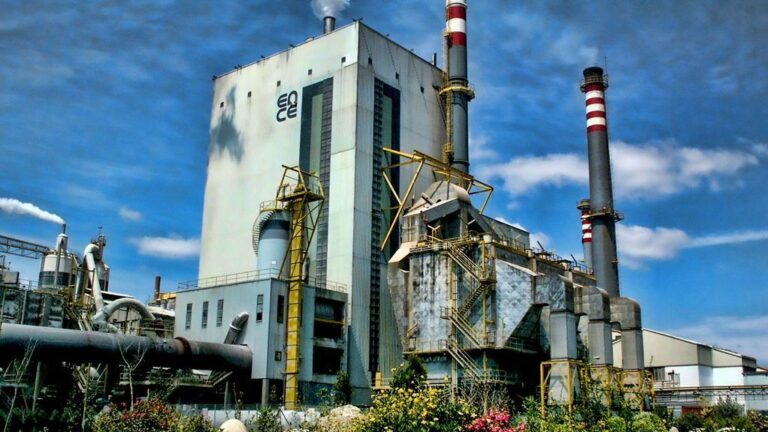

De vuelta a Sánchez Galán, las recomendaciones alcistas se completan con Ence. “La situación del mercado le es favorable a la compañía”, que recientemente anunció que en los primeros compases de la semana de enero había asegurado la venta de toda su producción de celulosa para el año 2021 con ventaja de precio sobre la cotización actual. Esto “supone una entrada inmediata de cash de 307 millones de euros y un pago aplazado de 138 millones para los próximos 8 años”, explica el analista.

Desde el punto de vista técnico, “sigue por encima de un soporte en la zona de los 3,15 euros y que, tras un rebote, parece que va a seguir adelante, a pesar de que los osciladores de tendencia no parecen estar muy convencidos de ello”. “Sin embargo, a favor, el que se encuentra por encima de sus tres medias y que se observan más órdenes de acumulación que de distribución con un volumen más a favor que en contra del movimiento”, explica Sánchez Galán.

Los analistas coinciden en señalar a Aena como uno de los valores con más dificultades

Entre los valores de los que parece prudente alejarse de momento los expertos coinciden en Aena. “El operador aeroportuario, al igual que el resto de los sectores relaciones con el turismo o los viajes, es uno de los que más está sufriendo las restricciones a la movilidad”, señala Fernández, que recuerda además que “a la compañía se le está complicando el cobro del alquiler a sus comerciantes y hace unas semanas planteó a los operadores reducir al 50% las rentas mínimas garantizadas (RMGA) si realizaban el pago”. Aun así, “el acuerdo parece estar lejos de resolverse y, a pesar de que el 40% de sus inquilinos ya han decidido aceptar el descuento ofertado, otros muchos no, y sólo representan el 10% de la masa deuda”.

“Muchas casas de análisis han empezado ya a rebajar las recomendaciones y precios objetivos de la compañía, porque la normalización del negocio tardará en producirse, destaca la experta de atl Capital.

Un análisis muy similar realiza Sánchez Galán, que apunta a que “la pandemia sigue causando estragos en el sector”. Los aeropuertos de la red de Aena cerraron 2020 con 76 millones de pasajeros, frente a los 275,2 millones de 2019, lo que supone una caída del 72,4% debido a las restricciones a la movilidad tanto en España como en el resto del mundo decretadas desde el pasado mes de marzo y que aún persisten para frenar la propagación de la Covid-19. De hecho, se han incrementado recientemente estas restricciones a los vuelos procedentes de Sudáfrica y Brasil, que se suman a los procedentes de Reino Unido y a otros cerca de 40 con diferentes medidas y normas.

En el punto de vista técnico, Aena “presenta una cierta dificultad para superar una resistencia de cierta consideración en la zona de los 136,86 euros. Pudiera plantearse una figura de vuelta, pero carece de la fortaleza suficiente como para llevarla a cabo”. “Podría aprovecharse el breve movimiento alcista para hacer caja, ya que el objetivo bajista se encuentra en el nivel de los 130 euros en primera instancia, sin descartar incluso los 126 euros a más plazo”, señala el analista independiente.

Sánchez Galán alerta también de Tubos Reunidos, que “dada su precaria situación está a merced de las ayudas públicas”. En mayo del pasado año, ya se benefició de 15 millones de euros a través de las líneas de avales del Instituto de Crédito Oficial (ICO). Y el pasado 7 de enero pedía a la Administración 115 millones en préstamos participativos acogiéndose al Fondo de Apoyo a la Solvencia de Empresas Estratégicas, creado por el Gobierno el pasado julio y que gestiona la SEPI. “Una petición que todavía está en estudio”, recuerda el experto.

En el tercer trimestre, la compañía registró unas pérdidas de 59,3 millones, más del doble que en el mismo período del ejercicio anterior y que han frenado su plan estratégico 2021-2024. “El mercado no tiene un buen presentimiento acerca del mismo a corto plazo y por eso la penaliza a pesar de que la parte más atractiva corresponde a los planes de futuro de la siderúrgica, donde, sin abandonar sus productos ligados a las energías fósiles, ve una oportunidad en el avance de energías renovables y reducir su exposición a EEUU, aumentándola en Oriente Próximo y África”.

En el análisis técnico, “la línea de tendencia se va asentando a la baja, con una posibilidad de formación triangular que es descendente con objetivos en el nivel de los 0,18 euros”. “Las posibilidades de formación se acrecientan con el movimiento, por ello sería recomendable abandonar el valor, antes de una caída de mayor envergadura”.

Por último, Fernández espera dificultades en el mercado para Merlin. “Si algo nos ha quedado claro después del confinamiento, es que el teletrabajo ha venido para quedarse, la necesidad de continuar la actividad empresarial desde casa ha llevado a la mayoría de las empresas a desarrollar rápidamente el teletrabajo. Un 50% de los activos de Merlín son oficinas, por lo que creemos que por este motivo puede verse perjudicado”.

Por otro lado, “también tiene un 20% de centros comerciales, que con las actuales restricciones muchos se están viendo en la obligación de mantenerse cerrados”, concluye la analista de atl Capital.