El tipo medio mundial del impuesto de sociedades, medido en 177 jurisdicciones, es del 23,85%, según un informe del ‘think tank’ Tax Foundation a partir de datos de la OCDE y la consultora KPMG. En general, los países de África y Sudamérica presentan tipos impositivos más altos a las empresas que sus homólogos de Europa y Asia. De hecho, el viejo continente tiene el tipo medio regional más bajo, con un 19,99% (24,61% si se pondera por el PIB).

El tipo máximo medio del impuesto de sociedades en los países de la UE27 es del 21,47%, del 23,51% en los países de la OCDE y del 24% en el G7.

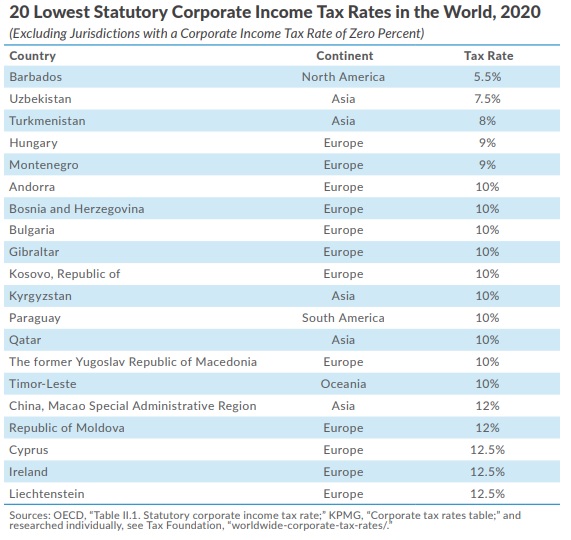

Entre los países europeos con una tasa más baja se encuentra Irlanda, que ha hecho de esta política una de sus principales bazas para atraer a las grandes multinacionales en las últimas décadas. No obstante, su 12,5% de tasa no está tan lejos del 15% fijado por el G7, por lo que cualquier negociación a la baja podría beneficiarle. Más difícil será que pueda llegarse al 9% que impone Hungría o al 10% de Bulgaria, ambos países de la Unión Europea. También en el 10% tiene Andorra fijado su impuesto de sociedades.

El tipo del impuesto a las empresas más bajo de todo el mundo lo tiene Barbados, con un 5,5%. No obstante, hay que tener en cuenta que hay bastantes países que ni siquiera tienen esta figura tributaria. Excluyendo los Emiratos Árabes Unidos, la mayoría son países insulares como las Bermudas, las Islas Caimán y las Islas Vírgenes Británicas, conocidos ‘paraísos fiscales’ a los que las grandes empresas trasladan sus beneficios para pagar menos impuestos.

El pasado fin de semana, los ministros de finanzas del G7 – Alemania, Canadá, EEUU, Francia, Italia, Japón y el Reino Unido– llegaron a un “acuerdo histórico” para implantar un impuesto de sociedades mínimo global en todo el mundo con un tipo del 15%. El acuerdo de los países más ricos es, no obstante, solo el primer paso de un largo camino antes de que pueda implantarse.

Para llegar a buen puerto este impuesto mínimo global todavía deberá seguir quemando etapas. En la próxima reunión del G20 prevista en Venecia el próximo julio se verá si el acuerdo del G7 obtiene un amplio apoyo de los principales países en desarrollo y en vías de desarrollo.

Aún quedan muchas cosas por resolver, como los parámetros que determinarán cómo y a qué empresas multinacionales se aplicará el impuesto, según publica Reuters. Además, el comunicado del G7 dejó abierto lo que sucederá mientras tanto con los impuestos sobre los servicios digitales de las grandes empresas tecnológicas en varias jurisdicciones, que EEUU quería que se eliminaran tan pronto como se llegara a un acuerdo. Se limitaba a señalar que debería haber “una coordinación adecuada entre la aplicación de las nuevas normas fiscales internacionales y la eliminación de todos los impuestos sobre los servicios digitales”.

¿Cómo funcionaría el mínimo global?

A diferencia de lo que podría pensarse inicialmente, el impuesto mínimo global no es un impuesto común para todos los países: los gobiernos de todo el mundo podrán seguir fijando el tipo impositivo del impuesto de sociedades que deseen. Sin embargo, si las empresas pagan tipos más bajos en un país concreto, sus gobiernos de origen podrán ‘completar’ sus impuestos hasta el tipo mínimo acordado, eliminando la ventaja de trasladar los beneficios a un paraíso fiscal. Así, se aplicaría a los beneficios en el extranjero.