“La tendencia actual en el enfoque para ESG seguirá creciendo”, señalan los expertos del banco holandés. “Está claro que la crisis ha sido un notable catalizador de la demanda. Los flujos de fondos hacia los ESG son considerables, especialmente porque muchos flujos se están trasladando de fondos no ESG a fondos ESG”.

“Con la creciente demanda de los inversores, los gobiernos y los bancos centrales, la oferta seguirá estando en primera línea, y las iniciativas normativas, como la normativa de la UE sobre taxonomía y divulgación, no harán sino empujar la demanda en esa dirección”. Mientras, la oferta de fondos ESG “ya está ganando gran tracción y se ha diversificado con la incorporación de bonos vinculados a la sostenibilidad y nuevos sectores”.

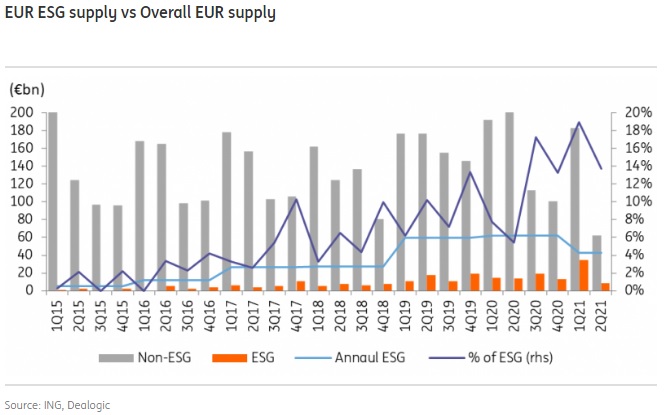

El porcentaje de la oferta ESG con respecto a la oferta global también está creciendo. Tanto en 2019 como en 2020, representó el 9% de la oferta global total, pero en lo que va de 2021, ya representa el 18%.

Sin embargo, “el gran aumento de ese porcentaje de oferta ESG no ha tenido un efecto perjudicial en los diferenciales, a pesar de que el diferencial entre los diferenciales ESG y los diferenciales generales del EUR es muy reducido”.” Creemos que la oferta puede y será fácilmente absorbida por el mercado”, creen los expertos.

Este año ya ha habido 21.000 millones de euros de oferta corporativa ESG, por delante de los 16.000 millones de euros del año pasado. El sector financiero ha aportado 20.000 millones de euros en lo que va de año, lo que supone un aumento significativo con respecto a los 5.000 millones de euros aportados en el mismo período del pasado ejercicio.

El año pasado se calculó un total de 64.000 millones de euros de oferta ESG, de los cuales 39.000 millones de euros correspondían a empresas y 25.000 millones de euros a entidades financieras. Para este año, sin embargo, “prevemos que la oferta de ESG alcance al menos 50.000 millones de euros en empresas y 50.000 millones de euros en el sector financiero”, lo que supondría alcanzar los 100.000 millones.